بعد از انتشار صورت های مالی بانک ها و شرکت های دولتی که یک ماه پیش وزیر اقتصاد وعده آن را داده بود، در روزهای قبل شاهد خبر جدیدی از سوی وزارت اقتصاد بودیم.

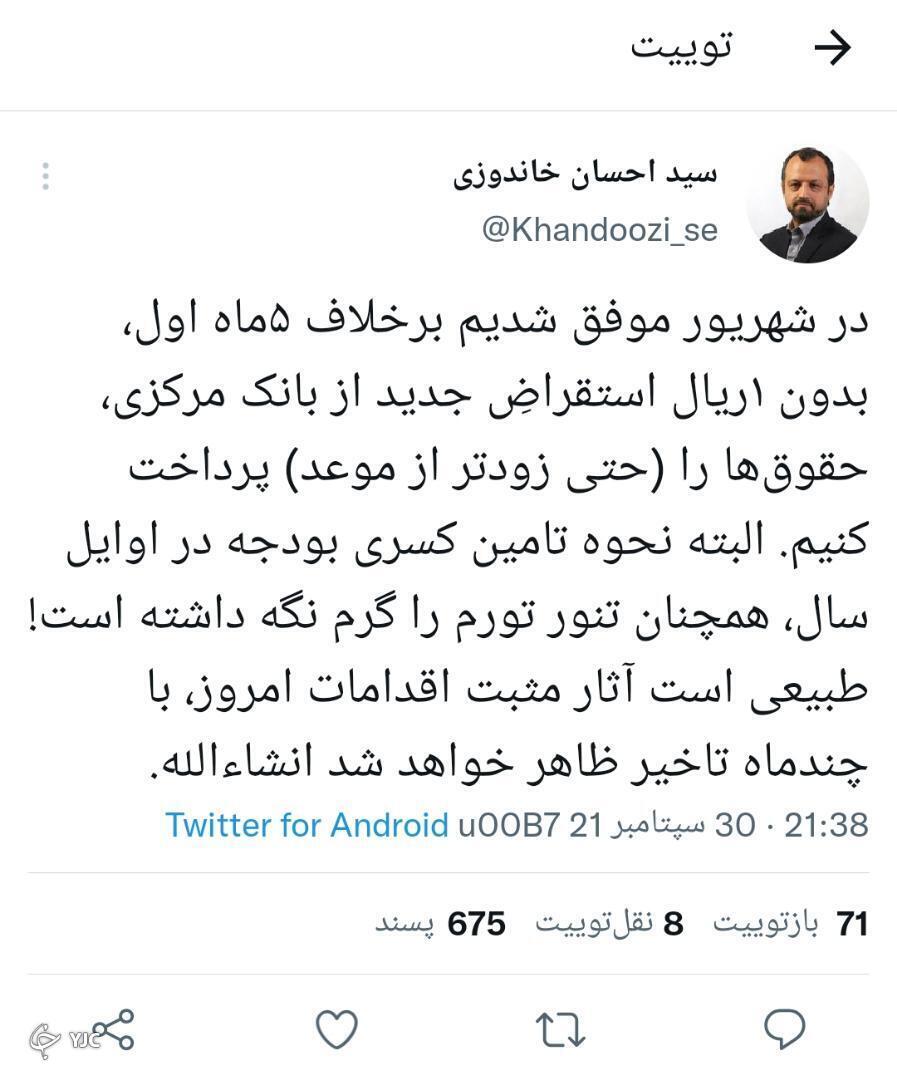

وزیر جدید اقتصاد با تاکید بر دولتی مردمی - ایرانی قوی، ادعا کرده که در شهریور ماه بدون 1 ریال استقراض از بانک مرکزی حقوق ها را پرداخت کردیم. خاندوزی این پیروزی را با این جمله ادامه می دهد که؛ نحوه تامین کسری بودجه در اوایل سال، همچنان تنور تورم را گرم نگه داشته است!

با توجه به اینکه هنوز صورتهای مالی بانک مرکزی در شهریور ماه اعلام نشده، این موضوع خود به خود محل تشکیک است. اما ما فرض را بر صحت گفته وزیر میگذاریم مبنی بر اینکه دولت از بانک مرکزی استقراضی نکرده است.

استقراض از بانک مرکزی، سر دراز دارد!

تشریح صحبت های وزیر اقتصاد این مساله را بیان می کند که دولت با کسری بودجه مواجه است و به ناچار باید از راه هایی این هزینه های مازاد را جبران کند. یکی از راه های جبران، استقراض از بانک مرکزی است. البته این راه مشکل را در کوتاه مدت حل می کند اما تبعات بعدی آن مشکل را دو چندان می کند. وزیر اقتصاد نیز تجربه یک ماه گذشته در نحوه تامین مالی را موفقیتی در کارنامه دو ماهه خود می داند.

این نحوه تامین مالی از طریق استقراض از بانک مرکزی فقط به این دولت محدود نمی شود و در گذشته نیز متولیان بانک مرکزی و دولت بر سر این موضوع با هم اختلاف داشتند. به عنوان نمونه، ماه های ابتدایی امسال بود که محمدباقر نوبخت و عبدالناصر همتی یکدیگر را به بدهکار بودن متهم می کردند. رئیس وقت سازمان برنامه و بودجه معتقد بود که در سال 99 با وجود شرایط سخت بودجه ای، نه تنها از بانک مرکزی استقراض نکردیم، بلکه بسیار به سیاست های پولی کمک کردیم.

در مقابل، رئیس وقت بانک مرکزی در دولت دوازدهم تاکید می کند؛ این دولت است که به بانک مرکزی بدهکار است و بانک مرکزی در دو سال گذشته 13 میلیارد دلار ارز بابت خرید کالای اساسی به دولت داده است.

در ادامه به بررسی بهترین راه های تامین مالی دولت برای کسری های خود می پردازیم. البته ذکر این نکته نیز ضروری است که دولت با ثبات، دولتی است که عملکردش سبب ایجاد شکاف میان هزینه ها و درآمدهایش نشود تا مجبور به استقراض های گوناگون و تبعات بعدی بیشتر آن ها باشد.

فروش اوراق دولتی؛ عامل ریزش های اخیر بورس بود

مهدی میرزایی کارشناس اقتصادی در پاسخ به اینکه دولت به جای تامین مالی خود را به جای بانک مرکزی از کجا تامین کرده است؟ اظهار کرد: همانطور که آمار و ارقام نشان میدهد، در شهریور ماه دولت تقریبا فروش اوراق بدهی را در دستور کار خود قرار داده بوده و استقراض از بخشهایی غیر از بانک مرکزی و سیستم اقتصادی انجام داده است. یعنی تامین مالی ماهیتا براساس استقراض بوده و این استقراض از پایه پولی و پول پر قدرت نبوده که از این جهت میتواند مفید باشد.

این کارشناس اقتصادی تصریح کرد: بازار سرمایه در دو سه هفته اخیر افت محسوسی را تجربه کرد و عامل این ریزش را میتوان همین فروش اوراق دانست. در واقعا با انتشار این اوراق وجوهی که قرار بود به بازار سهام برود، بخشی از آن از طریق نهادهای حقوقی به سمت جذب و خرید این اوراق رفته است.

او تاکید کرد: نکته دیگر این است که این استقراضها با نرخهای بهره پایین انجام نشده و نرخ سودی که برای این اوراق پرداخت میشود، قاعدتا نرخهای بالا و جذابی بوده که بانکها و نهادهای حقوقی تمایل به خرید آنها پیدا کردند. این مساله در بلندمدت میتواند آسیبهایی را به دنبال داشته باشد.

او گفت: پوشش این سود اوراق منجر به این میشود که دولت مخارج فزایندهای را طی ماهها و سالهای آینده داشته باشد. همین امر میتواند یک عامل تورم زا در اقتصاد باشد.

میرزایی در ادامه بیان کرد: عامل دیگری که دولت از طریق آن میتواند هزینههای خود را در شهریور ماه پوشش داده باشد، این است که در ماههای ابتدایی سال درآمدهای مالیاتی به شکل کامل قابل دریافت نیست، اما هر چه ماهها میگذرد وضعیت وصول این درآمدها بهتر میشود و درآمدهای مالیاتی دولت به آن سقفی که باید برسد، نزدیک میشود. به نظر میرسد یکی از عواملی که دولت در شهریور ماه به سمت استقراض نرفت، مجرای تامین مالی اش از طریق مالیاتها بوده است.

وضعیت نامناسب بانکی کشور نیز به تشدید تورم و نقدینگی دامن می زند

این کارشناس اقتصادی در پاسخ به اینکه اگر دولت همچنان از بانک مرکزی استقراض میکرد، چه تبعاتی در پی داشت، بیان کرد: پول پر قدرت، پولی است که زمانی که از بانک مرکزی خارج میشود، طی مکانیزم بانکداری چندین برابر میشود و نقدینگی را ایجاد میکند. با توجه به وضعیت موجود سیستم بانکی ما که رها شده است و مدیریتی روی آن نمیشود، طبیعی است که استقراض بی رویه از پایه پولی، با شتاب بیشتری به فرآیند خلق پول وارد میشود و وضعیت وخیم نقدینگی را تشدید میکند و منجر به بروز تورمهای بالا میشود.

او ادامه داد: اولویت فعلی باید این باشد که مخارج غیر ضروری تا حد امکان کاهش یابند و در مرحله دوم نیز بتوانند فرارهای مالیاتی را احصا و دریافت کنند. اینها راهکارهای مطمئن تری نسبت به سایر گزینهها مانند استقراض از پایه پولی و انتشار گسترده اوراق بدهی، هستند.

مرتضی افقه کارشناس اقتصادی نیز در گفت و گو با باشگاه خبرنگاران جوان، بیان کرد: منابع درآمدی یا بودجه دولت در کشور ما معمولاً از طریق فروش نفت یا مالیات تامین میشود.

او در رابطه با کسری بودجه گفت: زمانی که منابع اصلی دولت تامین کننده هزینهها نباشد دولت به سیاست کسری بودجه متوسل میشود و راه تامین کسری بودجه استقراض کردن است که اگر این استقراض از طریق بانک مرکزی باشد منشاء تورم و افزایش نقدینگی میشود.

این کارشناس اقتصادی عنوان کرد: منبع دوم، استقراض از خارج کشور است اما با شرایط تحریم در حال حاضر امکان پذیر نیست. منبع سوم که میتوان از آن به بهترین نوع قرض گرفتن نام برد، استقراض از مردم است. یعنی فروش اوراق بدهی توسط دولت به مردم است. در بودجه یکی دو سال اخیر فروش اموال دولتی نیز به موارد تامین مالی اضافه شده است.

وی ادامه داد: وزیر اقتصاد در شهریور ماه از طریق فروش اوراق بدهی و اموال دولتی توانست کمی از منابع مورد نیاز را بدون استقراض از بانک مرکزی تامین کند. اما اموال دولتی نیز ممکن است با فروش تمام شوند.

فروش اموال دولتی در حکم فروش اموال ملی است

افقه عنوان کرد: فروش اموال دولتی اگرچه میتواند یک منبع درآمدی مناسب باشد، اما اموال دولتی مانند نفت، ملی محسوب میشوند و با پول حاصل از فروش آن ها باید مانند پول حاصل از فروش نفت برخورد کرد و نباید پول حاصل از فروش درآمدهای دولتی را صرف هزینههای جاری کنیم. در این شرایط و با توجه به تورم فعلی، دولت ناچار است که اموال دولتی را بفروشد و هزینههای جاری را پرداخت کند.

افقه به این پرسش که بهترین راه تامین مالی از کجا و باید به چه درصدی باشد؟ پاسخ داد: بهترین راه حل این است که دولت کسری بودجه نداشته باشد. اما بهترین راه تامین درآمدها در همه کشورها درآمدهای مالیاتی است و برای تامین هزینههای جاری نباید به فروش اموال دولتی و نفت اقدام کرد. بنابراین بهتر است که از ابتدا کسری بودجه وجود نداشته باشد؛ حال اگر کسری بودجه وجود دارد، بهتر است که از طریق فروش اوراق بدهی تامین شود که البته به علت تورم از اوراق بدهی استقبال نمی شود و دولت نیز تلاش می کند، تا نرخ تورم را کمتر کند تا فاصله نرخ اوراق و نرخ تورم کمتر شود.

بنابراین بهترین راهکار این است که از ایجاد کسری بودجه دولت جلوگیری شود. در این راستا؛ سیستم بودجه ریزی کشور، شفاف سازی هزینه ها و حذف هزینه های زاید، ایجاد درآمدهای پایدار برای دولت و در پایان اصلاح نظام مالیات ستانی اقدامات اصلی برای تحقق این هدف هستند. از دولت نیز انتظار می رود تا تغییرات را از پایه و به طور ریشه ای حل کند تا مجبور به راه های پوشش کسری های خود نباشد.